La gestión de la flota está cada vez más sujeta a la atención de quienes tienen responsabilidades de gestión en la empresa. El control del gasto fiscal de los automóviles en Portugal se ha vuelto más exigente. Un estudio de 2014 titulado “Presupuesto del Estado para 2014 e Impuestos sobre Vehículos Comerciales” muestra que los impuestos sobre los vehículos de empresa en Portugal representan la mayor parte de los costes para las empresas, incluso más que los impuestos sobre el combustible.

Aunque estos datos son de hace varios años, ilustran la carga de los impuestos sobre la flota de automóviles de una empresa em Portugal. Por lo tanto, es muy importante que las empresas inviertan en una buena gestión de los vehículos y dispongan de los recursos necesarios que les ayuden a ahorrar y reducir eficazmente los costes de la fiscalidad portuguesa sobre los vehículos.

La tributación autónoma, un impuesto adicional que se aplica a todos los sujetos al impuesto de sociedades, es un ejemplo de aquello a lo que las empresas deben prestar más atención para no aumentar su carga fiscal. Teniendo en cuenta estos costes, la página web Cartrack Portugal muestra lo que se puede hacer para minimizar los gastos y optimizar la fiscalidad de los vehículos de empresa en Portugal.

Asistencia fiscal anglófona en Portugal

Si ha creado o comprado una empresa en Portugal y desea que le acompañemos en su contabilidad u optimización fiscal. Puede utilizar el botón de abajo y rellenar el formulario asociado. Será contactado por un experto contable y fiscal anglófono con sede en la zona de Lisboa. Este gabinete de expertos está implantado desde hace varios años en el país, ha acompañado a cerca de 200 empresas en su implantación y podrá informarle y acompañarle lo mejor posible en todas sus operaciones contables y fiscales en Portugal.

Al validar el formulario de contacto, me autoriza a transmitir su solicitud a una persona de habla inglesa que podrá ponerse en contacto con usted directamente. Esta persona es un profesional que ofrece servicios de pago cuyo precio varía en función de sus solicitudes, necesidades y proyectos. Nada está automatizado: se trata de personas que conozco, con sede en Lisboa y que están cualificadas para acompañarle en su planteamiento & su proyecto.

Aprovechar la fiscalidad verde para las empresas

Las empresas en Portugal se benefician de ventajas fiscales para la adquisición de vehículos eléctricos e híbridos: incluidas en las “Políticas Verdes” en vigor desde principios de 2015. Estas medidas fiscales para los vehículos de empresa tienen como objetivo promover la sostenibilidad medioambiental y aumentar la eficiencia de los recursos, así como reducir el gasto en importaciones de combustibles fósiles.

La apuesta por opciones más sostenibles no solo queda patente en los beneficios fiscales para quienes opten por soluciones más ecológicas, sino también en el aumento de los impuestos sobre el uso de combustibles fósiles. En cuanto al impuesto de sociedades, las empresas que invierten en vehículos de energía verde se benefician de los siguientes incentivos fiscales:

- Deducciones IRC

- Exención de la fiscalidad autonómica

Además de los beneficios fiscales del IRC, las empresas portuguesas que poseen vehículos respetuosos con el medio ambiente, como vehículos eléctricos, híbridos enchufables o GLP, pueden deducirse el IVA de los gastos relacionados con estos vehículos y quedar exentas del pago del impuesto sobre vehículos de tracción mecánica (ISV).

Por lo tanto, los incentivos fiscales para las empresas que adquieran vehículos respetuosos con el medio ambiente pueden justificar un enfoque más ecológico en la composición y gestión de los vehículos.

Normas de tributación de las empresas autónomas en Portugal

La presión fiscal sobre el sector del automóvil en Portugal ha aumentado gradualmente a lo largo de los años, con un mayor énfasis en las flotas de empresas, es decir, el régimen fiscal autónomo. Los coches de empresa portugueses están sujetos a un tipo impositivo de hasta el 45%, dependiendo del tipo de vehículo y de los beneficios o pérdidas de las empresas.

Qué es la fiscalidad autónoma

La tributación autónoma es un impuesto adicional que se aplica a todos los contribuyentes del IRC y grava determinados gastos empresariales que no están directamente relacionados con la producción propia, independientemente de que haya beneficios o pérdidas en la actividad empresarial.

Las categorías de tributación autónoma, que aparecieron durante la reforma fiscal de 2001 para luchar contra la evasión y el fraude fiscal, pueden referirse a gastos de representación, gastos no justificados, gastos de vehículos o incluso primas para directivos o consejeros.

Así, la tributación autónoma se calcula independientemente del impuesto de sociedades y del recargo municipal (impuesto municipal), ya que no está directamente vinculada al beneficio empresarial obtenido.

Tributación autónoma de los vehículos: tipos impositivos

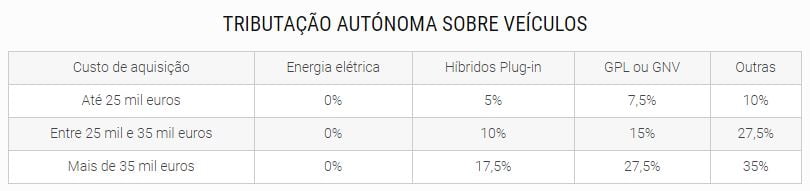

Los tipos impositivos autónomos para la adquisición de vehículos para flotas de empresas en Portugal pueden ser superiores o inferiores, en función del coste de adquisición y de la fuente de energía utilizada por los automóviles. Estas variaciones pueden evaluarse mediante un simulador en línea.

De acuerdo con la fiscalidad verde impuesta por el Estado, los vehículos de energía eléctrica no pagan ningún impuesto adicional, independientemente del coste del vehículo. Por el contrario, los vehículos diésel o de gasolina tienen los tipos impositivos más elevados. En este último caso, los tipos oscilan entre el 10% y el 35%, en función del coste de adquisición de los vehículos.

Por último, en un punto intermedio se encuentran los vehículos híbridos enchufables y los vehículos de GLP o GNC, que son más baratos que los vehículos diésel o gasolina porque son más respetuosos con el medio ambiente. En este caso, los tipos varían:

- Entre el 5% y el 17,5% para vehículos de empresa Híbridos enchufables

- Entre el 7,5% y el 27,5% para vehículos GLP o GNC

Sin embargo, es muy importante que los gestores de las flotas de vehículos de empresa en Portugal sean conscientes de que estas cifras del impuesto de matriculación pueden empeorar. El aumento de los tipos del impuesto autónomo depende de la presentación de beneficios o pérdidas fiscales. En el caso de que una empresa presente pérdidas, los tipos del impuesto autónomo aumentan en 10 puntos porcentuales.

Vehículos de empresa no sujetos a tributación autónoma

La tributación autónoma en el impuesto de sociedades no afecta a todos los vehículos. Hay toda una gama de vehículos que no están cubiertos y, por tanto, no están sujetos a este impuesto. Esta fiscalidad cubre esencialmente los vehículos ligeros de pasajeros o de uso mixto y los vehículos de transporte de mercancías que son similares a los vehículos ligeros de pasajeros.

Así, atendiendo a determinadas características, los vehículos de transporte de mercancías pueden estar o no sujetos a tributación autónoma. Antes de adquirir vehículos de transporte de mercancías para la flota de vehículos de empresa en Portugal, es importante aclarar si están o no exentos de este impuesto. Si está exento, puede representar un ahorro significativo en el presupuesto de su empresa.

Según la interpretación de la ley, los vehículos que tributan (ISV) al tipo reducido o intermedio no estarán sujetos a tributación autónoma. Esta medida se extiende a los vehículos de tres o cuatro plazas con “carrocería abierta” o “carrocería cerrada”, aunque tributen al tipo normal.

Los siguientes vehículos no están sujetos a tributación autónoma :

- Mercancías ligeras de hasta tres plazas

- Mercancías ligeras de más de tres plazas, con o sin caja (Ejemplo: Pick-Ups)

- Mercancías ligeras con un peso bruto de 3500 kg, un eje motriz (4×2) con carrocería abierta o sin carrocería o, si la carrocería es cerrada, la cabina del conductor y los pasajeros no están integrados en la carrocería.

Transformación de un vehículo de empresa en vehículo personal

Una de las soluciones más prácticas para la reducción y exención de las empresas portuguesas en el cuadro de tributación autónoma es transferir la propiedad del vehículo a la esfera personal del empleado. Esta solución puede ser globalmente más ventajosa y menos costosa para la empresa, ya que las cargas pasan a estar totalmente excluidas de la tributación autonómica.

Para que esta solución se convierta en realidad, debe existir un acuerdo escrito entre la empresa y el empleado que implique la tributación de los coches en Hacienda por el uso personal del vehículo. Este valor estará sujeto a IRS y Seguridad Social, en base a un determinado ratio aplicable al valor de adquisición del coche.

Ejemplo para un coche de 50.000 euros: el coste de la tributación autónoma para la empresa sería de 6.709,50 euros. Si existe un acuerdo con el empleado, el coste sería de 1.971,45 euros. En este caso, el ahorro fiscal para la empresa sería de 4.738,05 euros.

Sin embargo, aunque el ejemplo presentado demuestra las ventajas de transferir estos vehículos de empresa al ámbito personal del empleado, esta solución sigue entrañando riesgos y desconfianza entre las empresas.

Fiscalidad de los vehículos de empresa en Portugal en alquiler o leasing

Si la solución de una empresa para la adquisición de vehículos para la flota de la empresa es una operación de leasing, rápidamente surgen dos hipótesis: el leasing financiero y el leasing operativo. En estos casos, la fiscalidad de los vehículos tiene sus propias reglas.

En la primera opción, el leasing es un tipo de financiación que permite tener una cuota mensual adaptada a las necesidades de cada empresa. Es un contrato a largo plazo, con un alquiler fijo, y al final del contrato el cliente puede optar por comprar el coche por un valor residual normalmente ya previsto en un contrato. En términos fiscales, el coche se considera un activo de la empresa y la carga fiscal está constituida por la depreciación. Sin embargo, la depreciación de los turismos ligeros con un valor de adquisición superior a 25.000 euros no está permitida a efectos fiscales.

En la segunda opción, el tipo de arrendamiento es un arrendamiento a largo plazo de hasta cinco años. La cuota mensual abonada en este caso se refiere al uso del vehículo y a todos los servicios de mantenimiento relacionados. En términos fiscales, este gasto es deducible como alquiler y el compromiso de la empresa portuguesa en este arrendamiento no se reconoce como pasivo.

Sin embargo, aunque el vehículo no se haya adquirido directamente, sigue teniendo un precio de referencia para la venta al público. Por lo tanto, el “coste de adquisición” que debe tomarse en consideración para la aplicación de los tipos impositivos autónomos debe ser el precio que el arrendador ha tenido en cuenta para el cálculo del alquiler mensual. A este valor debe añadirse el IVA, que no es deducible y constituye un componente del coste del vehículo.

Se concluye que la legislación pretende crear un régimen neutro de tributación de los automóviles, independientemente de la forma en que el vehículo sea adquirido por las empresas en Portugal.

También es importante elegir el seguro de coche adecuado en Portugal, tanto para los vehículos personales como para los de empresa. Acompañarse de un profesional del seguro en Portugal es esencial para obtener los mejores precios y reducir los gastos de la empresa.

Artículo disponible en el idioma original en el sitio web de Cartrack